中国航空公司相关进口关税政策研究及建议

摘要:我国航空公司飞机、发动机及航材进口环节赋税种类较多,本文以最复杂的进口关税为研究对象,首先对比分析全国关税数据与民航业关税数据,得出我国民航业的关税税负远高于全国平均关税税负,说明民航业没有完全享受到关税减免的优惠政策。其次通过详细分析当前飞机、发动机及航材关税政策与实际运作环节,对比中外关税政策及实施细节,论证我国航空公司关税税负过高的原因,得出当前适用于航空公司的关税政策已经不适合民航业的现状,未来也不能够支持民航业的发展。借助于详细的分析与论证过程,最终提出一些切实可行的关税政策改进建议。

一、 选题背景及意义

习总书记分别在2019年4月26日、6月28日及11月5日讲话中强调,“我们将进一步降低关税水平”、“我们将进一步自主降低关税水平”、“进一步降低关税等取得重大进展”。中国民用航空局、国家发展和改革委及交通运输部在2016年12月联合发布的《中国民用航空发展第十三个五年计划》中提到“积极争取财税政策支持”。追溯国发〔2012〕24号《国务院关于促进民航业发展的若干意见》中要求,“继续在规定范围内给予部分飞机、发动机、航空器材等进口税收优惠”。根据上述信息,审视我国民航业的关税现状,分析存在的问题,研究可行的改进措施,是民航业发展需要迫切研究的关键课题之一。

关税是由海关代表国家,按照国家制定的关税政策和公布的税法和进出口税则,仅针对进出口境的自由流通货物和物品征收的一种流转税。我国现行的关税政策与民航业的快速发展存在很多不适应性问题有待深入研究,本文以航空公司飞机、发动机及航材进口关税为研究对象,结合行业特点,阐述我国航空公司关税现状及相关政策,通过对比国外状况及政策,分析目前关税政策的一些缺陷,尝试提出关税政策调整建议,合理降低航空公司进口关税支出,将降低关税的宏观政策落地。

二、 我国航空公司的行业特征

(一) 严重依赖进口,需要低关税支持

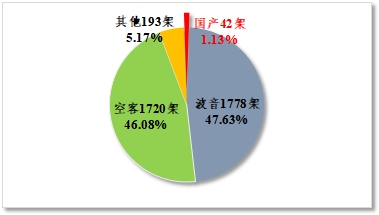

2018年我国在册的运输飞机中,国外飞机比例为98.87%,国产飞机仅占1.13%。并且,无论是国外飞机还是国产ARJ21飞机,所需的发动机和绝大多数航材也需要从国外进口。

图2-1 2018年末我国在册运输类航空器数量及比例

注:数据来源于《2019年从统计看民航》

2019年我国新增飞机中,国外飞机占95.67%,国产飞机也仅占4.33%。2019年引进的11架国产飞机均为中商飞生产的ARJ21,其2019年产能为17架,2020年及以后计划年产30架。国产C919飞机预计2021年交付首架,产能目前尚未公布。我国要建成民航强国,中短期民航业发展所需要的飞机、发动机及航材仍严重依赖进口。依据自由贸易的关税理论,本国发展某行业或生产某产品时,如必须进口国外先进技术、产品及原材料,本国应对其采取零、低关税,鼓励进口,促进行业发展。我国航空公司完全符合零、低关税行业的特点。

图2-2 2019年新增运输类航空器数量及比例图

注:数据来源于第三方网站

(二) 关税税负远高于全国关税税负平均水平

1999年我国关税收入占全国税收收入5.26%,2018年降低到1.82%,关税对财政收入的贡献持续降低。这符合关税理论阐述的规律,越发达的经济体,关税收入对国家财政的贡献越小,低税率对促进自由贸易的作用越大*。

图2-3 1999年-2018年全国税收收入和关税收入数据比例及趋势(单位:亿元)

注:数据来源于国家统计局网站www.stats.gov.cn

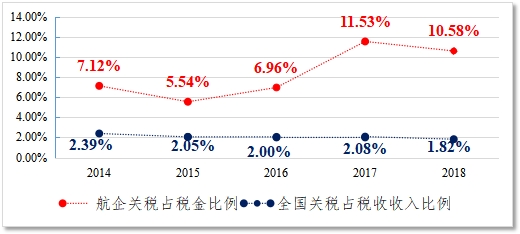

分析民航业税金及关税财务数据, 2014年航企关税占航企税金支出比例为7.12%,2019年迅速增加到了13.26%。

图2-4 2014年-2019年民航企业税金及关税数据(单位:万元)

注:数据来源于民航局《关于反馈2015年12月民航企业财务快报信息的通知》及2016年~2019年相关通知

2014年~2018*年4年间,航企关税占航企税金权重增加了48.68%,而全国关税占全国税收收入权重却减少了12.97%,对比全国关税税负下降的趋势,我国航企关税税负却呈上升趋势。

图2-5 2014年~2018年民航企业关税/税金比例与全国关税/税收收入比例趋势

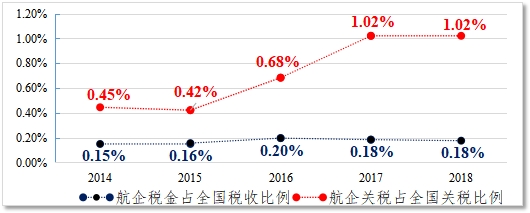

为进一步对比我国航企关税税负与全国平均关税税负的差异,统计了2014年~2018年期间我国航企关税对全国关税收入的贡献,以及航企税金对全国税收的贡献。2014年航企关税占全国关税收入的0.45%,航企税金占全国税收的0.15%,航企关税对全国关税收入的贡献是航企税金对全国税收贡献的2.98倍。2018年航企关税占全国关税收入的1.02%,4年增长129.29%,航企税金占全国税收的0.18%,4年仅增长17.69%,航企关税对全国关税收入的贡献是航企税金对全国税收的贡献的5.81倍。

图2-6 2014年~2018年航企税金占全国税收比例与航企关税占全国关税税收比例趋势

从以上数据分析发现,我国航企的关税税负远高于全国平均关税税负水平,而且逐年呈快速上升趋势,说明航企没有完全享受到关税减免的优惠政策。

表2-1 2014年~2018年全国税收\全国关税\航企税金\航企关税数据

(单位:亿元)

|

年度 |

2014年 |

2015年 |

2016年 |

2017年 |

2018年 |

|

全国税收收入 |

119,175.31 |

124,922.20 |

130,360.73 |

144,369.87 |

156,402.86 |

|

航企税金 |

177.82 |

194.90 |

255.93 |

265.68 |

274.65 |

|

航企税金占全国税收比例 |

0.15% |

0.16% |

0.20% |

0.18% |

0.18% |

|

全国关税收入 |

2843.41 |

2560.84 |

2603.75 |

2997.85 |

2847.78 |

|

航企关税 |

12.66 |

10.80 |

17.81 |

30.63 |

29.07 |

|

航企关税占全国关税比例 |

0.45% |

0.42% |

0.68% |

1.02% |

1.02% |

注:数据来源于国家统计局网站及民航局相关通知

三、 我国航空公司关税现状分析及中关税政策对比

(一) 关税分析要素

航空公司飞机、发动机及航材的进口关税按照进境时应税价格作为计税标准,计算公式为:关税税额=应税价格×关税税率,影响关税税额的两个因子为应税价格和税率。

1. 应税价格

航空公司飞机、发动机及航材的应税价格为到岸价格(CIF)=(成交价格+运费+保险费用+相关费用),其中成交价格是应税价格的决定变量。

2. 税率

货物种类不同,原产地国家不同,适用的关税税率也不一样。《中华人民共和国进出口税则(2020)》以世界海关组织制定的《商品名称及编码协调制度》为基础,结合我国贸易及其他政策情况编制而成,对进出口货物进行归类,确定货物税则号(本文简称HS编号),并规定HS编号对应的关税税率。

(二) 飞机

1. 中外税率比较

当前飞机主要出口国为欧盟(空客飞机)和美国(波音飞机),国际《商品名称及编码协调制度》将民用飞机分为空载重量*(简称空重)不超过15吨和空重大于15吨两种,本文研究运输类飞机关税,故仅讨论空重大于15吨的飞机关税税率。

表3-1 中外飞机关税税率对比(空重大于15吨)

|

出口国 进口国 |

HS编号 |

关税税率(%) |

||

|

美国 |

欧盟 |

|||

|

美国 |

88024000 |

/ |

10* |

|

|

欧盟 |

88024000 |

0 |

/ |

|

|

日本 |

880240000 |

0 |

0 |

|

|

新加坡 |

88024010 |

0 |

0 |

|

|

印度 |

88024000 |

3 |

3 |

|

|

越南 |

8802401000 |

0 |

0 |

|

|

韩国 |

8802401000 |

0 |

0 |

|

|

中国 |

空重大于15吨不超过45吨 |

88024010 |

5 |

5 |

|

空重大于45吨 |

88024020 |

1 |

1 |

|

注:数据来源于《中华人民共和国进出口税则(2020)》、wto.org、dataweb.usitc.gov 及Gov.uk

从表3-1可以看出,区别于其他国家,我国又将“空重大于15吨”的飞机细分为两类,其一是“空重大于15吨不超过45吨”飞机,其二是“空重大于45吨”飞机。不考虑美国对欧盟飞机实施的惩罚性高关税,与国外税率相比,“空重大于15吨不超过45吨”这一类飞机,我国税率最高为5.0%,印度次之为3%,其他国家为零;“空重大于45吨”这一类飞机,印度税率最高为3%,我国次之为1%,其他国家为零。

2. “空重大于15吨不超过45吨”飞机税率分析

“空重大于15吨不超过45吨”适用的国内主力机型是ARJ21,国外机型为空客A320和波音B737。

表3-2 国内外主要空重大于15吨不超过45吨运输类飞机

|

飞机 |

空重(吨) |

座级(两舱) |

最大航程(公里) |

|

A319NEO |

40 |

120-150 |

6,950 |

|

A320NEO |

42 |

150-180 |

6,200 |

|

B737 MAX 7 |

待定 |

138–153 |

7,130 |

|

737 MAX 8 |

44 |

162–178 |

6,570 |

|

737 MAX 9 |

待定 |

178–193 |

6,570 |

|

ARJ21 |

43.5 |

78 |

3,700 |

注:数据来源于Boeing.com、Airbus.com及空客、波音及中商飞技术资料

2019年8月27日财务部发布的《财政部关于政协十三届全国委员会第二次会议第1573号(财税金融类133号)提案答复的函)》提到,“提案提及的空载重量在25吨及以上但不超过45吨的飞机*对应我国正在生产ARJ21飞机。目前,该飞机正处于密集交付、开拓市场的关键时期,降低进口关税将对ARJ21市场开拓造成较大压力,未来对我国C919大型客机发展也将带来不利影响。为促进我国航空制造业发展,建议维持目前的进口关税税率水平”。依据财政部上述答复,可看出对这一类别进口飞机采取5%高关税是为了保护国产ARJ21及C919的竞争力,促进国产飞机制造业发展。

此类飞机的高关税来源于2013年8月29日颁发的海关总署公告2013年第49号《关于对褐煤等商品进口关税税率进行调整的公告》第二条,“取消空载重量在25吨及以上但不超过45吨的客运飞机(税号:88024010)的1%进口暂定税率,恢复实施5%的最惠国税率” 。自此公告颁发6年多来,事实证明高关税不但不能保护ARJ21、C919飞机制造业发展,反而会增加我国航空公司关税税负,增加运营成本,其理由如下:

(1)2019年我国在册运输类飞机总计为3733架,预计2020年需要4,500余架*,增幅近20.5%。依据民航规〔2019〕16号《关于调整民航支线机型的通知》,按照座级及航程,ARJ21属于支线飞机。ARJ21飞机2019年产能仅为17架,2020年及以后年产能为30架。ARJ21未来的产能满足不了国内强劲的民航运输需求,航空公司仍需大量引进国外支线飞机。这种情况下,对国外支线飞机仍旧采取高关税,其结果只能造成支线航空壁垒,阻碍支线航空发展。

(2)从表3-2中看出,因为A320\B737系列空重小于45吨,也被归为此类HS编号。与ARJ21支线飞机不同, A320\B737从座位级别到航程划分都属于区域干线飞机,A320\B737的大量进口是为了满足国内干线飞机需求,不会对国产ARJ21的国内支线航空市场构成威胁,对不同类的国外干线飞机征收保护性高关税是有待商榷的。

(3)C919空重大于45吨(见下表3-3),不属于这个类别飞机,C919真正的竞争对手却是这一类别的A320/B737。C919计划在 2021年交付第一架,后期产能还未确定。仅2019年一年,我国共引进了160余架A320\B737,为满足持续增长的国内区域干线市场需求,未来必须大量进口。在C919飞机产能尚未确定的情况下,从2013年8月29日《海关总署公告2013年第49号》颁布开始,6年前就开始对必须引进的大量A320\B737飞机采取保护性高关税,显而易见是不尽合理的。

3. 空重大于45吨飞机税率

“空重大于45吨”类别的飞机分为单通道及宽体两类。国内单通道飞机为C919,国外同类单通道飞机为A321NEO和B737 MAX 10(暂时停产)。如上段所述,在中短期,国内主干线、大客流点对点航线仍然需要进口A321NEO和B737 MAX 10(暂时停产)。国产宽体客机C929飞机尚在设计论证阶段,当前和未来国际航线也完全依赖A330/A350/B787等国外飞机。

表3-3 国内外主要的空重大于45吨运输类飞机

|

类型 |

机型 |

空重(吨) |

座级 (两舱) |

航程 (公里) |

|

单通道飞机 |

A321NEO |

49 |

180-220 |

7,400 |

|

737 MAX 10 |

待定 |

188–204 |

6,110 |

|

|

C919 ST |

46 |

158 |

4,074 |

|

|

宽体飞机 |

B777-300ER |

168 |

396(三舱) |

14,000 |

|

B787-9 |

125 |

290 |

13,950 |

|

|

A330-300 |

124 |

250-290 (三舱) |

11,750 |

|

|

A350-900 |

146 |

300-350 (三舱) |

15,000 |

|

|

C929 |

/ |

/ |

/ |

注:数据来源于Boeing.com、Airbus.com及空客、波音及中商飞技术资料

对比欧盟、新加坡、日本、韩国甚至越南的零关税,我国1%的税率似乎不高,考虑类似的国产飞机尚未投产,零关税不仅有利于我国区域主干线航空市场发展,更能增加我国航空公司在国际航线竞争中的优势。

(三) 航材

1. 中外航材税率对比

1980年1月1日,《Agreement on Trade in Civil Aircraft》协议开始生效,该协议约定签约组织对民用航空器及相应的航材、发动机给予零关税或最优关税,并将航材的HS编号首四位统一为8803。目前全世界共32个组织签署执行该协议,我国为《Agreement on Trade in Civil Aircraft》观察国,我国台湾省属于缔约组织。全球航材主要出口国和飞机主要出口国一致,均为欧盟和美国。

表3-4 中外航材关税税率对比

|

出口国 进口国 |

HS编号 |

关税税率(%) |

|

|

美国 |

欧盟 |

||

|

美国 |

88033000 |

/ |

0 |

|

欧盟 |

88033000 |

0 |

/ |

|

日本 |

880310090 |

0 |

0 |

|

新加坡 |

88033000 |

0 |

0 |

|

印度 |

88033000 |

3 |

3 |

|

越南 |

8803300000 |

0 |

0 |

|

韩国 |

8803301000 |

0 |

0 |

|

中国 |

88033000 |

1 |

1 |

注:数据来源于《中华人民共和国进出口税则(2020)》、wto.org、dataweb.usitc.gov 及Gov.uk

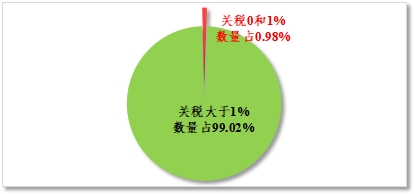

从表3-4可以发现,印度税率最高为3%,中国次之为1%,其他国家均为零。似乎我国航材税率已经很优惠,实际情况并非如此。春秋航空2020年1月底前运营95架A320飞机,2018年11月~2019年11月共进口航材370,377件,仅有总数占0.98%的3,646件航材享受到了零或1%税率;其余总数占99.02%的366,731件航材税率大于1%,且采购价格占总采购金额的34.85%。

表3-5 2018年11月~2019年11月春秋航空进口航材适用关税税率分布

|

适用税率 |

进口航材数量(个) |

数量占比 |

|

0~1% |

3,646 |

0.98% |

|

2%~5% |

6,714 |

1.81% |

|

5.5%~10% |

293,357 |

79.20% |

|

11%~15% |

66,647 |

18.00% |

|

17~20% |

13 |

0.00% |

注:数据来源于春秋航空股份有限公司统计数据

图3-1 春秋航空2018.11~2019.11进口航材税率与数量比例

其原因在于实际报关过程中,进口航材需要先按照其基本材质和制造加工方法进行HS编号归类。因为现行的关税政策中没有规定航材的识别方法,例如油泵、活门及橡胶封圈等航材,海关认为其还可能用于非民航用途,拒绝将其归入航材8803HS编号之内,导致这些航材实际上没有享受国家规定的1%税率。也只有如飞机舱门、飞机轮胎刹车及机翼等,因具备十分鲜明的航空用途特点,才适用了HS编号8803类别的 1%税率。

2. 国外政策及方法

国外航空公司同样也遇到部分航材无法归类到8803HS编号的情况,为解决此问题,在2015年11月5日, Miscellaneous Series No. 2 (2019) ,Protocol (2015) Amending the Annex to the Agreement on Trade in Civil Aircraft在日内瓦生效,对《Agreement on Trade in Civil Aircraft》进行了补充,约定如航材因自然属性及加工制造工艺不能归类为8803HS编号,这些航材也应适用零关税或最惠关税,并罗列了这些航材涉及的HS编号。在此之后,又为解决如何证明进口货物是航材且仅用于飞机上,欧盟在2018年4月16日颁发Council Regulation (EU) 2018/581,强调了以下几点:

(1)航材的特性是具有生产制造国或维修国适航管理机构颁发的适航证书,适航证书足以证明此类货物为航材。

(2)规定了适用的适航证书及颁发的适航机构。

表3-6 Council Regulation (EU) 2018/581规定的适航证书及颁发的适航机构

|

Aviation Authority |

Authorised release certificate |

|

Joint Aviation Authorities (Europe) |

JAA Form 1 |

|

Federal Aviation Administration (USA) |

FAA Form 8130 |

|

Transport Canada Civil Aviation |

TCCA Form One |

|

TCCA 24-0078 |

|

|

National Civil Aviation Agency (Brazil) |

Form F-100-01 (SEGVOO 003) |

|

Directorate General of Civil Aviation (Turkey) |

SHGM Form 1 |

|

Civil Aviation Safety Authority (Australia) |

CASA Form 1 |

|

Civil Aviation Authority of Singapore |

CAAS (AW)95 |

|

CAAS (AW)96 |

|

|

Japan Civil Aviation Bureau |

Form 18 |

|

Civil Aviation Administration of China |

CAAC Form AAC-038 |

|

Civil Aviation Department (Hong Kong) |

CAD Form One |

|

Civil Aviation Authority of Vietnam |

CAAV Form One |

|

Directorate General of Civil Aviation (Indonesia) |

DAAO Form 21-18 |

|

Civil Aviation Authority of the Philippines |

CAAP Form 1 |

|

General Authority of Civil Aviation (Saudi Arabia) |

GACA SS&AT_F8130-3 |

|

General Civil Aviation Authority (United Arab Emirates) |

AW Form 1 |

|

Civil Aviation Authority of New Zealand |

Statement of compliance with airworthiness requirements |

|

CAA FORM 8110-3 |

|

|

Federal Air Transport Agency of the Russian Federation |

Airworthiness Approval Tag |

|

Form C-5 |

(3)尽管航材的自然属性与其他货物的自然属性可能相同,但航材价格却远高于类似的其他货物,进口的航材用于非航空器上的风险极低。

通过中外关税政策对比分析可以发现,虽然我国依据《Agreement on Trade in Civil Aircraft》规定了8803类航材1%的优惠税率,但是因我国关税政策体系还不够完善和健全,以春秋航空为例,99.02%数量占比的航材不能归类到8803航材类别,承受了大于1%的关税税率。反观欧盟,面对同样的问题,通过细化且可操作的法规细则,让航空公司有据可依,海关有章可循,真正对航材进口实施0%关税。由此可见,完善健全具有可操性的关税细则是十分必要。

3. 无法使用航材成交价格作为应税价格

航空公司在选择采购及租赁飞机、发动机及机载设备时,供应商绝大多数会附带给予一些Credit Note(简称Credit),这些Credit在航空公司后续采购相同供应商的产品时用于支付抵扣,本质是市场竞争带来的价格折扣。航材实际成交价格=(合同价格-Credit金额),付汇时需备注Credit适用的合同号。目前通行的是航材货到付款,航材报关发生在付汇抵扣之前,所以只能使用合同价格作为应税价格缴纳关税。如在之后汇款支付时使用了Credit抵扣,航材的实际成交价格就小于合同价格,航空公司实际上多缴了关税。

《中华人民共和国进出口关税条例》第十八条及《中华人民共和国海关审定进出口货物完税价格办法》第七条规定,“进口货物的成交价格,是指卖方向中华人民共和国境内销售该货物时买方为进口该货物向卖方实付、应付的,并且按规定调整后的价款总额,包括直接支付的价款和间接支付的价款”。《中华人民共和国海关审定进出口货物完税价格办法》第六条中规定, “成交价格不能确定的,海关经了解有关情况,并且与纳税义务人进行价格磋商后”,按照“...(五)合理方法”执行。法律法规层面规定了成交价格的定义,也规定成交价格可由海关和纳税主体协商确定,但实际操作中海关在征税完成后不与航空公司核实真正的成交价格,溢缴的税款无法返还给航空公司。这导致现行的合理的优惠关税法规无法真正落地,造成实付航材关税税额偏高。

(四) 发动机

印度的发动机进口税率7.5%最高,韩国税率3%占其次,我国的税率为1%,除欧盟以外,其他国家都是零,我国发动机税率不高。

表3-7 中外发动机关税税率对比

|

出口国 进口国 |

HS编号 |

关税税率(%) |

|

|

美国 |

欧盟 |

||

|

美国 |

84111280 |

/ |

0 |

|

欧盟 |

84111230 |

0 |

/ |

|

84111280 (132kn<推力) |

2.7 |

/ |

|

|

日本 |

841112000 |

0 |

0 |

|

新加坡 |

84111200 |

0 |

0 |

|

印度 |

84111200 |

7.5 |

7.5 |

|

越南 |

8411120000 |

0 |

0 |

|

韩国 |

8411121000 |

3 |

3 |

|

中国 |

84111210 |

1 |

1 |

注:数据来源于《中华人民共和国进出口税则(2020)》、wto.org、dataweb.usitc.gov 及Gov.uk

欧盟与其他国家不同,其将发动机按照推力等级分类两类,推力大于44kn(千牛力)且小于132kn和推力大于132kn两个类别。对44kn<推力<132kn推力的发动机采用零关税,对推力大于132kn的发动机采取高关税是为了保护欧盟罗罗公司生产的Trent系列发动机,其竞争对手为美国GE公司的GE NX/90系列发动机。因不涉及我国发动机关税,笔者在本文中不展开分析。

四、 结论

(1)建设民航强国的有力措施之一就是降低航空公司进口关税,而我国航空公司承担的关税税负过高,随民航运输业的进一步发展,必须进口更多的飞机、发动机及航材,航空公司关税税负也将进一步增加,这与宏观政策的要求和目的是不一致的。

(2)现在适用于航空公司的关税政策已经不能满足民航业的现状及未来发展,应该重新科学评估相应的关税税率,细化进口税则及审价方法,颁布具有可操作性的进口关税指导性文件。

五、 建议

(一) 调整飞机关税政策

1. 细化空重大于15吨且不超过45吨飞机关税政策

(1)对属于民航规〔2019〕16号《关于调整民航支线机型的通知》规定的进口支线飞机,采取阶段性暂定关税。以ARJ21飞机产能、国内支线运力需求及航空公司确定的支线飞机订单数量为三个参数,尝试将三者建立模型公式,计算结果为ARJ21飞机未来在国内市场的最大占有率。参考航空公司平均提前2年购买或租赁飞机,建议每年评估未来2年情况,根据最大占有率的评估结果,调整关税税率。建议计算公式如下:

X:ARJ21产能

Y:国内支线飞机需求数量

Z:已确定订单的支线飞机数量

W=X/(Y-Z):ARJ21飞机未来2年国内市场最大占有率

表4-1 ARJ21飞机阶段性暂定关税

|

W 值 |

同类飞机进口关税税率 |

|

W≤5% |

0 |

|

6%<W≤20% |

1% |

|

21%<W≤50% |

5% |

当W≤20%,ARJ21飞机产能不足,国内支线航空发展需要大量国外飞机,低关税有利于支持支线航空快速发展;当21%<W≤50%,国内支线航空市场成长,ARJ21产能上升,可采取保护性高关税保护ARJ21初始发展,利于ARJ21占据国内支线飞机市场;当50%<W时,证明ARJ21飞机产业发展良好,除了提高国内市场占有率,还应积极参与国际竞争,继续采取保护性高关税,会导致国外竞争对手所在国采取惩罚型关税,不利于ARJ21飞机走出国门,具体税率需结合当时的国际航空市场以及竞争对手情况制定。

(2)区域干线飞机采取零关税

不属于民航规〔2019〕16号文范畴的干线飞机,主要为主力机型A320/B737系列, C919尚不能在中短期形成规模产能,中短期采取零关税是最合适的措施。

2. 对空重大于45吨飞机采取零关税

由于国产飞机C919未投产,C929还尚在研制阶段,中长期我国必须进口A321、B737 MAX 10、B777、B787、B35等飞机才能满足运力需求,建议采取零关税。

3. 提高国产飞机竞争力

关税在调节经济结构,对保护本国行业及产品具有重要的作用,在具体制定关税政策时应结合国内外产业结构现状及发展预期,不同阶段实施不同的关税政策。这不仅可以保护国内飞机制造业的发展,还可以促进民航业的发展。在全面开放,降低关税,扩大进口,提倡自由贸易的趋势下,高关税保护只能在一定时期内培育国产飞机制造业的成长。国产飞机未来必将与空客、波音飞机竞争,中商飞必会挑战空客公司和波音公司的国际寡头地位,这只能通过技术创新,增强自身实力,建立完善的运营支持体系,提高国际竞争力这一条路。

(二) 航材关税政策建议

1. 细化航材归类HS编号方法

由于绝大多数进口航材无法归类到8803航材HS编号,无法享受1%优惠税率,参照国外经验,建议制定与颁布操作细则,具体内容如下:

(1)仍旧按照现行的《进出口税则》对航材归类。

(2)不能归类到8803航材HS编号的航材,航空公司须提供此航材对应的电子版适航证书,证明其航材属性。

(3)规定并颁发适用的适航证书及对应的适航机构清单。

(4)满足上文(2)与(3)条规定的航材依旧享受1%税率。

(5)每年12月底前,航空公司向海关提供本年度以非8803类HS编号进口航材的用途声明,提供相应证据,如:装机记录、入库记录等,证明其仅用于飞机用途。

2. 建立税金溢征退返机制

《海关法》第六十三条和《关税条例》第五十二条,规定了事先多征收的关税可办理退税。对按照合同价格缴纳关税,且最终成交价格(Credit抵扣后)低于合同价格的航材,关税先征后返。航空公司每年12月底前向海关提交此类航材清单,标注最终实际支付价格,提供对应的合同内容及银行外汇支付证明。海关审核确认后,按照成交价格重新计算应交税款金额,与已交税款金额的差值额度用于抵扣下一年度该航空公司应交关税税款。

(三) 适度降低发动机进口关税

国内尚无同类产品,建议实施零关税。

(四) 建立多部门调研协商机制

尝试设立民航关税协调小组,由财务部、海关、交通部民航局以及民航各单位专家组成,定期科学评估当前涉及民航行业的关税政策,修订偏差,细化操作规范,做到有法可依,有据可查。制定的法规细则在当年年底前颁布,指导下一年度民航各企业单位关税申报工作,将降低进口关税、支持民航发展的政策落地。

六、 结语

本文研究的初衷是探明影响我国航空公司快速发展的关税问题,提出优化和细化关税政策的建议,为建设民航强国建言献策。笔者在完成论文后,体会仍需进一步深入研究以下几个方面内容。

受数据源等因素限制,本文仅从理论及航空公司实际运行角度出发,定性的讨论了当前适用于航空公司的关税政策与对策,未能进行经济学方面的数据建模分析与定量评估。

本文仅聚焦进口关税现状、问题及解决建议,受篇幅限制,还未讨论运营支线飞机及国际航线的财税优惠政策。

本文涉及的国外关税政策信息及数据主要来源于WTO、USA、UK及EU政府网站,尽管这些网站公布的政策数据全面丰富,但鉴于关税政策的地域性和复杂性,笔者对美国及欧盟等发达国家的政策研究还不够深入。(作者:徐康 春秋航空股份有限公司)

参考文献

[1]张媛越 王永红 肖環.报关原理与实务.[M].天津大学出版社,2012

[2]岑维廉 钟昌元 王华.关税理论与中国关税制度.[M].上海人民出版社,2010

[3]叶欣.关于中国关税政策研究.[D].对外经济贸易大学博士论文.2017

[4]武谷云燕 吴永梅.关税在我国当前财政收入的地位考察.[J].现代营销(经营版).2019年07期.P220—P221