新冠肺炎疫情影响下的中欧国际航空运输市场分析

欧洲与我国对外经贸往来密切,更是我国国际航空运输重要的区域市场。在航权谈判、航权资源配置与使用过程中,相对于东南亚地区更加复杂。我国航空公司与民航运输机场对发展欧洲国际航空运输市场近年来一直保持高度热情,积极开辟航点、投放运力。本文试图研究我国民航欧洲国际市场受新冠肺炎疫情的影响情况,为后期国际航空运输市场的恢复奠定基础。文章内容分为五个部分:第一部分为中欧运输市场基本特征,第二部分为中欧市场上我国运输机场网络连通性变化情况,第三部分为连通我国的欧洲机场网络连通性变化情况,第四部分为疫情对运营欧洲市场的航空公司影响,第五部分为总结与建议。

一、中欧运输市场基本特征

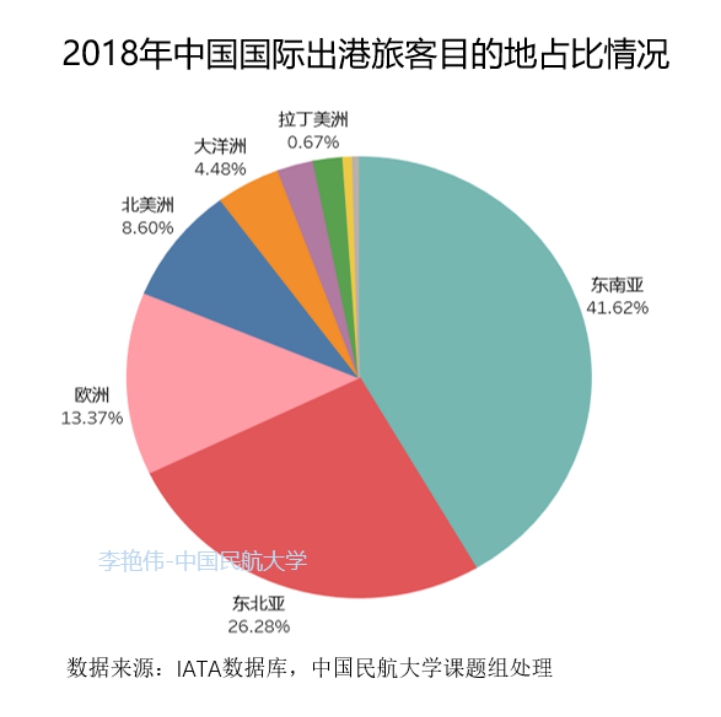

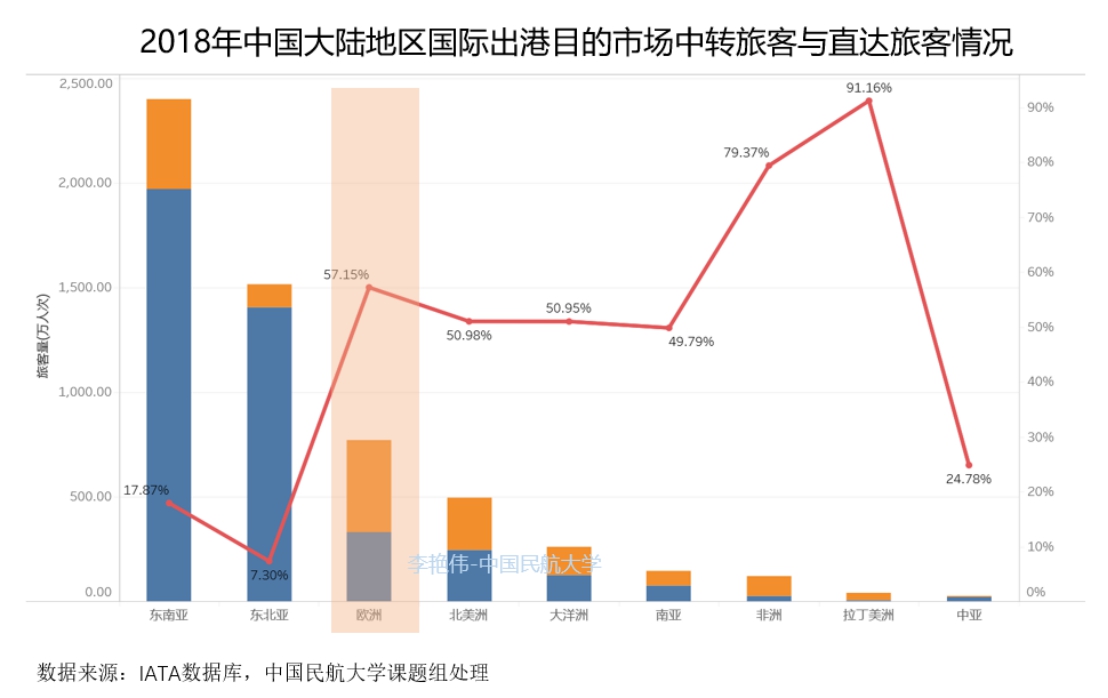

在分析新冠肺炎影响前,需要简单看下中欧国际航空运输市场的基本特征。首先在运输规模方面,从国际出港旅客目的地占比指标看,欧洲在我国国际运输市场中位居第三位,仅次于东南亚、东北亚地区国家。

从中转旅客与直达旅客占比来看(如下图所示),由地域位置以及枢纽运营特点决定的,我国出港前往欧洲的国际中转旅客占比高达57%,其比例远高于东南亚、东北亚地区。该特点是大部分中欧航线运营的基本特征,对该特征的认识,也是特定航线经营成功的关键。

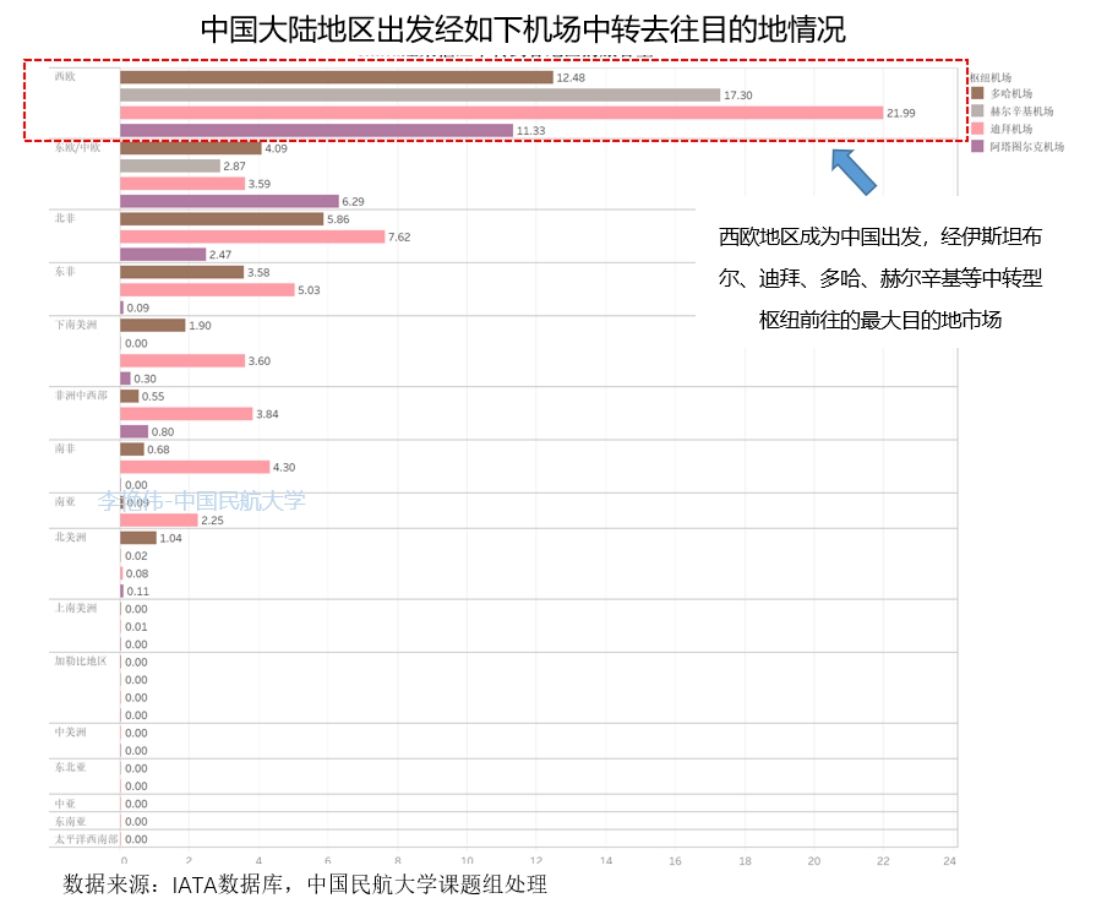

中欧市场的第三个特征是,欧洲大陆地域范围广阔,国际航空枢纽表现出不同的运营类型。有伊斯坦布尔机场这样,网络覆盖全球,且以高中转旅客比例为特征的中转型枢纽(包括近两年后起之秀赫尔辛基机场,也是以中转业务为核心),也有希思罗机场、法兰克福、阿姆斯特丹这样西欧范围内,拥有一定腹地市场的枢纽。这些枢纽对我国国际航空运输业务的发展,起到不同的作用,对与其业务合作的发展策略不能一概而论。

二、中欧市场上我国运输机场网络连通性变化情况

在了解了欧洲国际运输市场基本特征后,本小节分析疫情对中欧航线网络连通性的影响。

1、疫情发生后欧洲国际出入境管制措施

疫情发生之后,欧洲的德国、法国、英国和俄罗斯等10个国家施行了不同程度的入境管制措施(如下表所示),其中俄罗斯、意大利、捷克入境管制措施限制较为严厉;白俄罗斯、波兰、德国、法国、乌克兰、希腊、英国等国家入境管制措施相对更为理性。

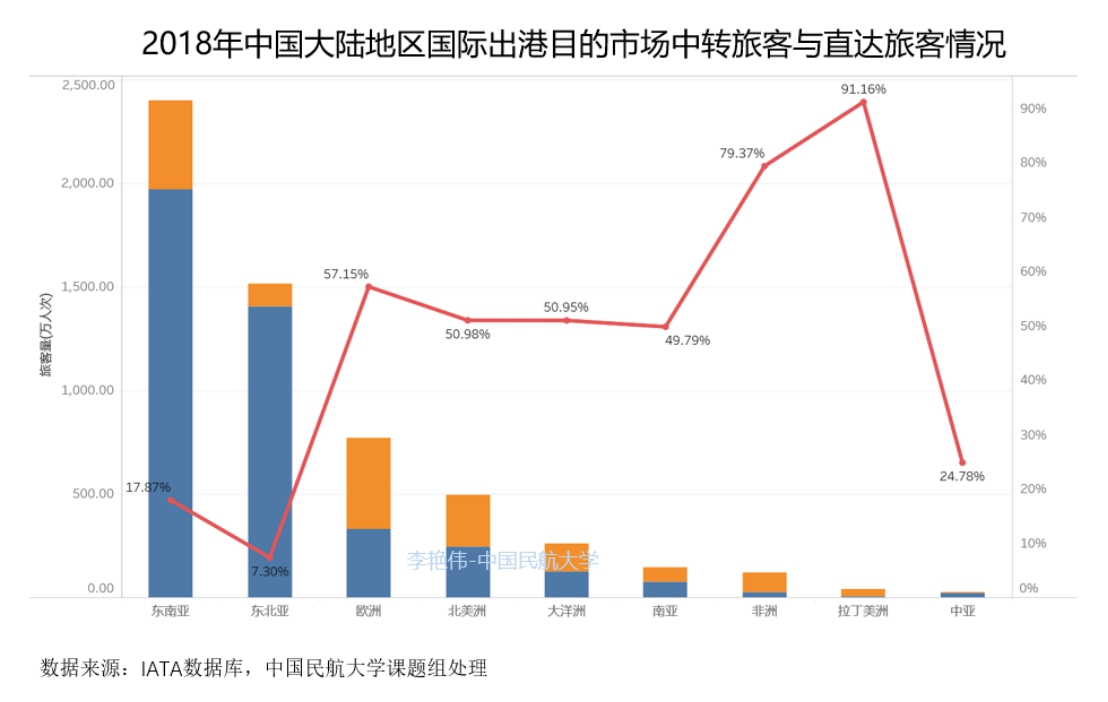

从航班执行情况看,我国与欧洲市场间的执行航班量大幅度降低。1月20日-2月16日,我国与欧洲地区间的航班计划情况(橙色曲线)与航班执行情况(蓝色曲线)如下图所示。截止2月16日,当日计划航班量为282班,但执飞航班量仅为153班,执飞航班量较计划航班量减少了45.7%。

2、我国通达欧洲的国内航点数量变化情况

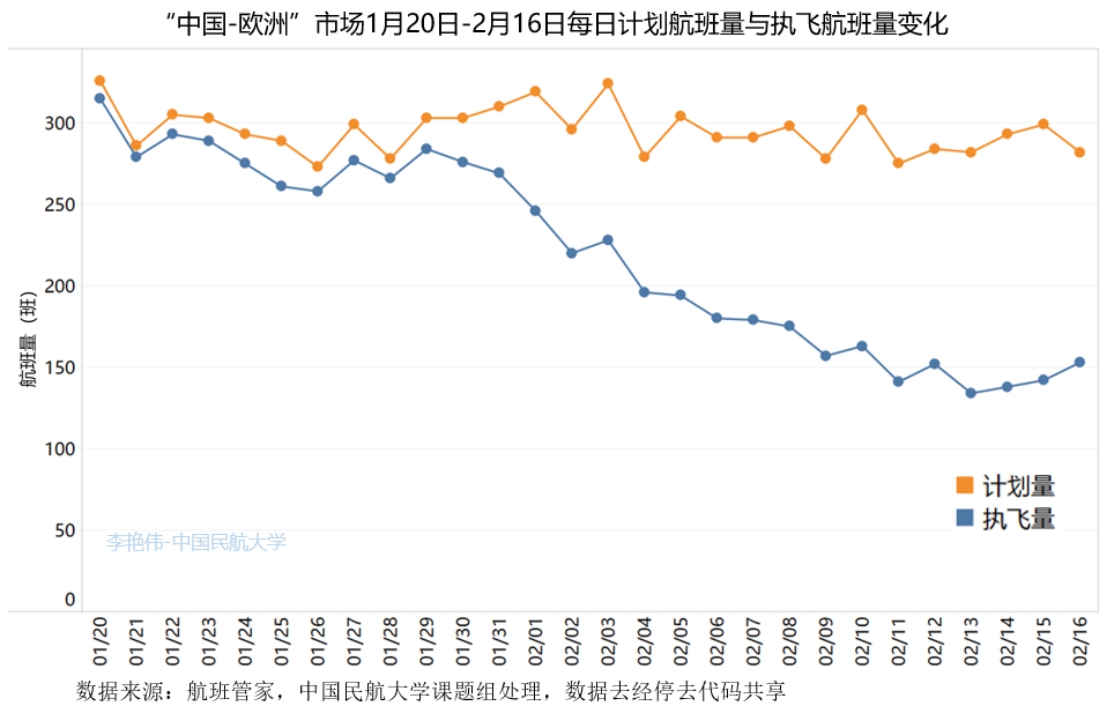

由于近年来在经贸往来、地方政府扶持等多方面因素叠加激励下,我国国内通达欧洲的国内机场数量较多,其中既包括北京、上海、广州这样的大型国际航空枢纽,也包括一些民航业务发展的后起之秀。但是不同航司在不同机场的网络运营能力不同,加之机场所在地区本身对外经贸往来特征、需求特征等因素,在疫情冲击下受影响程度不同。

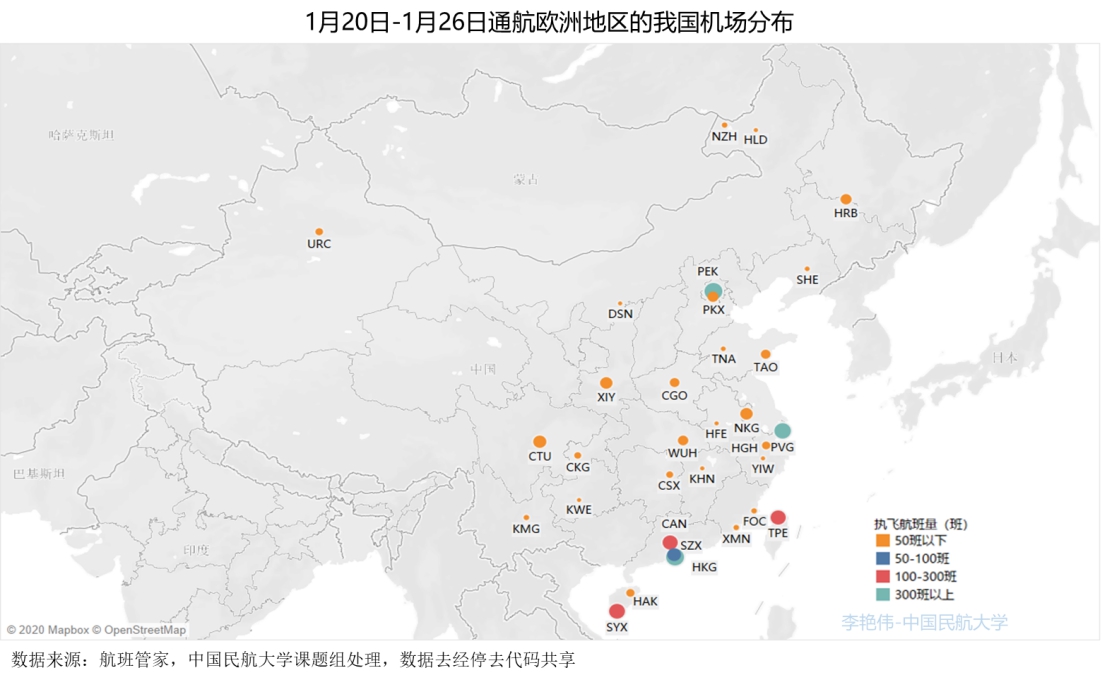

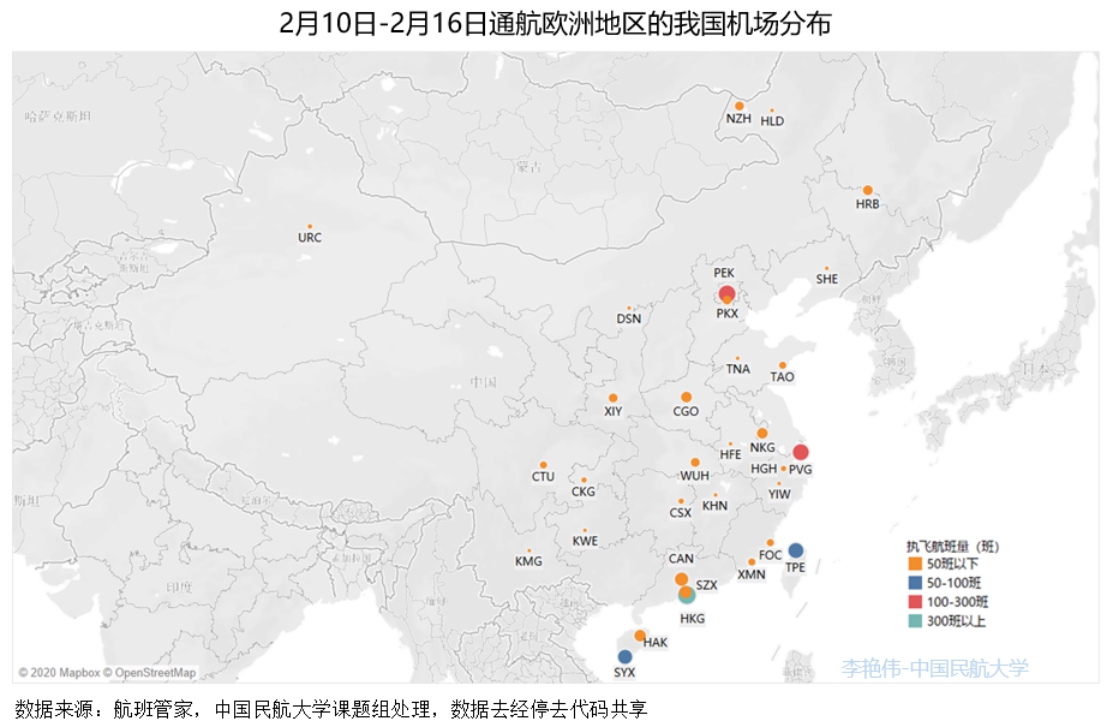

以周为单位,本文对比了1月20日-26日与2月10日-16日两周的数据,我国通航欧洲市场的机场数量由32个减少为23个,共减少9个航点。其中华东地区减少最多,总共减少4个,华北和西南地区均各减少2个,东北地区减少1个。1月20日-1月26日通航欧洲地区的我国机场空间分布如下图。

2月10日-2月16日通航欧洲地区的我国机场空间分布如下图,对比上图减少了9个通航点。

我国通往欧洲地区通航点数量降低代表网络覆盖范围的缩小,网络连通性降低。

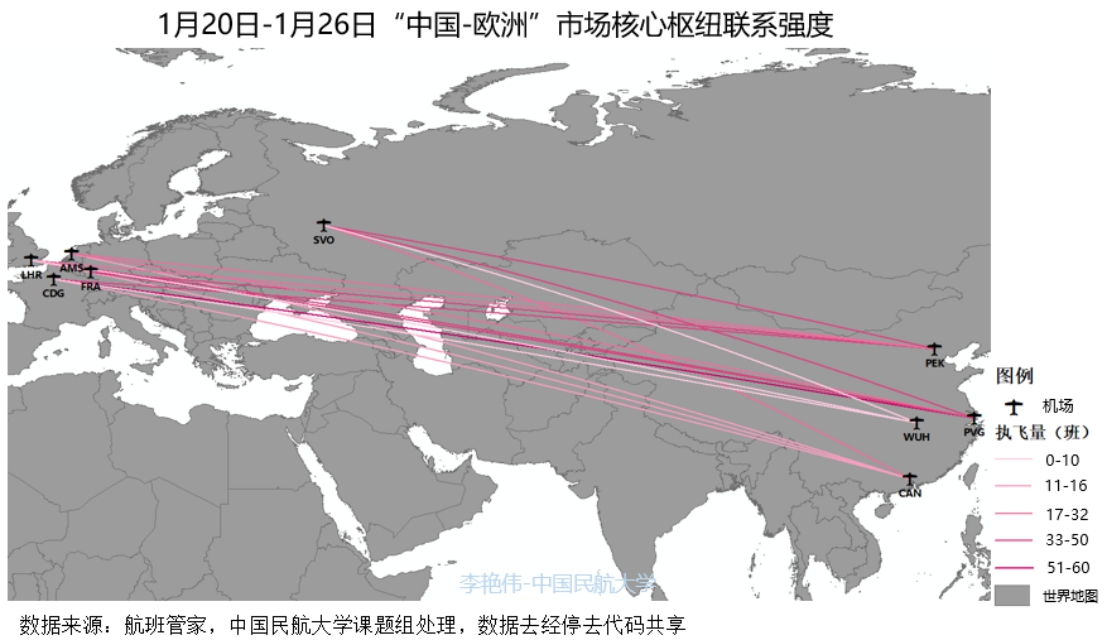

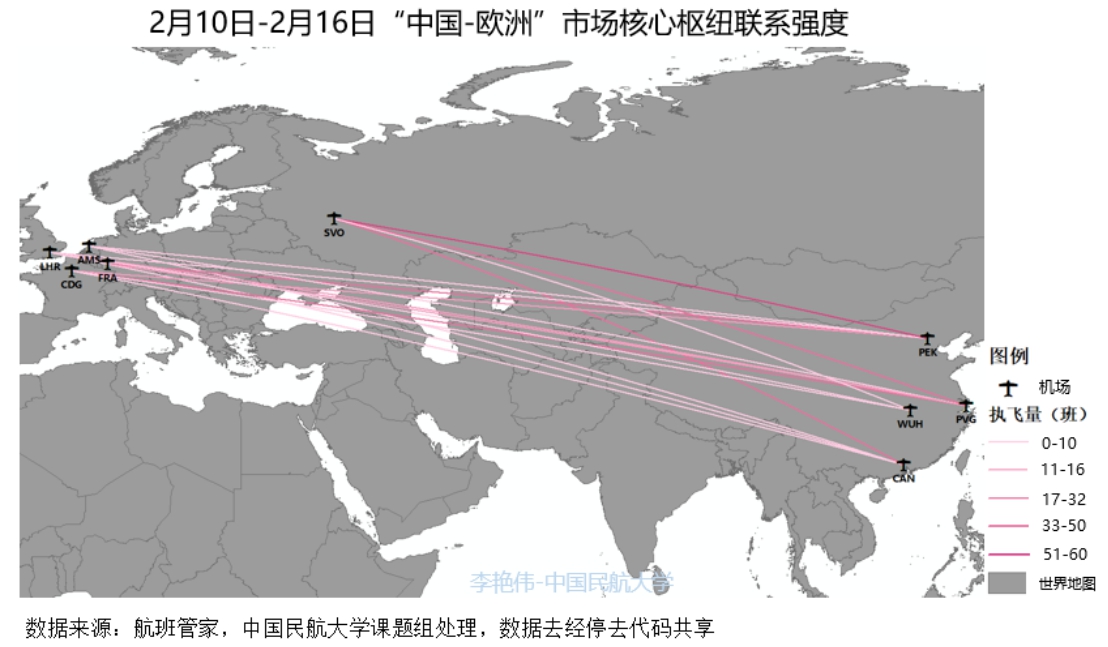

对比1月20日-1月26日和2月10日-2月16日我国核心枢纽与欧洲核心枢纽之间的联系强度,如下面两图所示(两图为相同刻度水平),浦东机场(PVG)、首都机场(PEK)与希思罗机场(LHR)、戴高乐机场(CDG)、谢诺梅杰沃机场(SVO)、法兰克福机场(FRA)、阿姆斯特丹机场(AMS)的联系最强,白云机场(CAN)与这些枢纽机场联系相对较弱。

通过对比上下两图发现,不论联系强弱本身如何,受疫情影响联系强度水平均有所下降。

3、我国具体机场与欧洲市场航班执行情况变化

不同规模与体量的机场,在本次疫情影响下,通往欧洲航点的航班执行情况也不同。北京首都机场是我国目前开航欧洲航点最多的机场,如下表所示。在2月10日-16日考察周内,从航班计划量与执行量角度对比,首都机场通往罗马、赫尔辛基、伊斯坦布尔、曼彻斯特、米兰等航班停止执行,共计10个航点航班停止执行,但同时依然有24个航点保持着网络畅通,发挥疫情期间我国通往欧洲空中通道的作用。

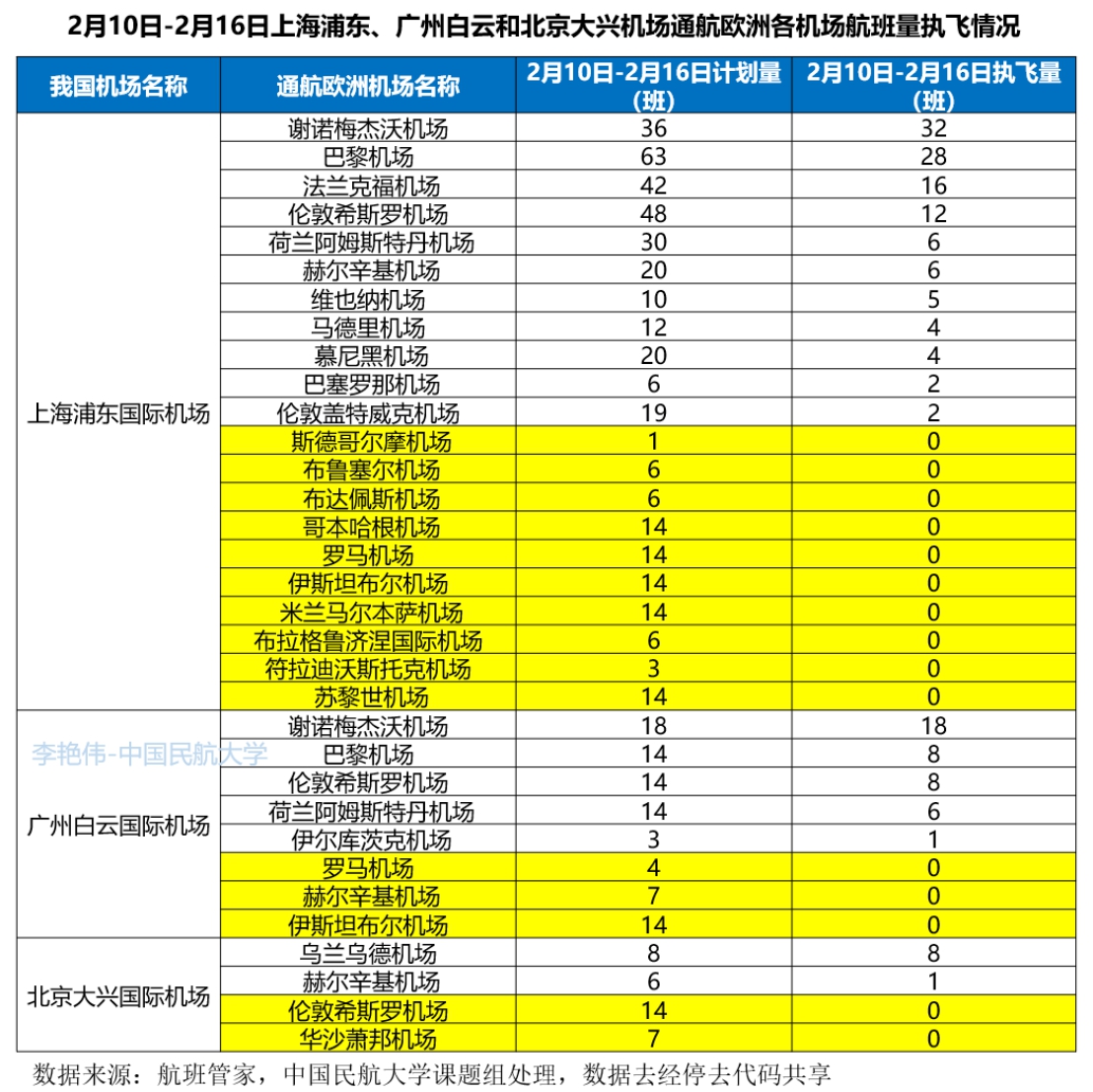

上海浦东机场在2月10日-16日考察周内,有10个航点停止航班执行,在巴黎、法兰克福、希思罗等枢纽虽然航班量有削减,但继续保持网络畅通。广州机场停飞了3个欧洲航点,有5个航点依然有航班执行。

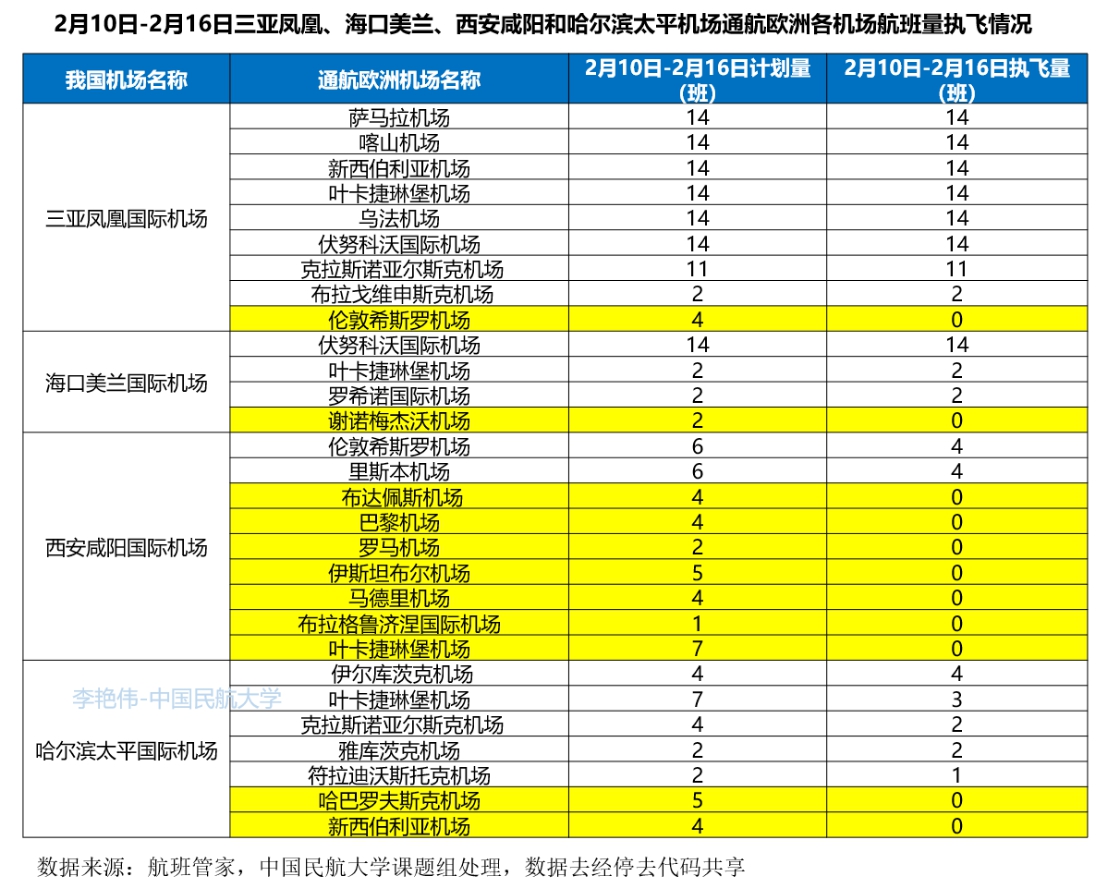

深圳、成都、重庆、西安等其他机场2月10-16日航班执行情况如下系列列表所示。黄色阴影部分标识出,在考察期内这些机场停止欧洲航线航班运行数量较多。

从上述四个列表中可以看出,北上广之外的其他枢纽机场,即使是深圳、成都、重庆这样规模体量较高的枢纽机场,依然出现了大面积的欧洲航点停航现象。三亚机场虽然在考察周期内停航数量不多,但受俄罗斯入境管制政策影响,也会陆续出现停止航班执行的情况。通过此次疫情,也使得我们认真思考、反省,到底是哪些因素才能支撑起远程国际航线的运营?本文作者认为这些因素至少应该包括:产业基础所产生的本地需求;基地航司较强的网络运营能力,这种网络运营能力应该包括覆盖面相对广的国内网络以及国内与国际网络的中转衔接能力、机场与联检单位提供的高效基础设施平台等因素。

三、连通我国的欧洲机场网络连通性变化情况

1、欧洲地区航班执行情况与通航点数量变化

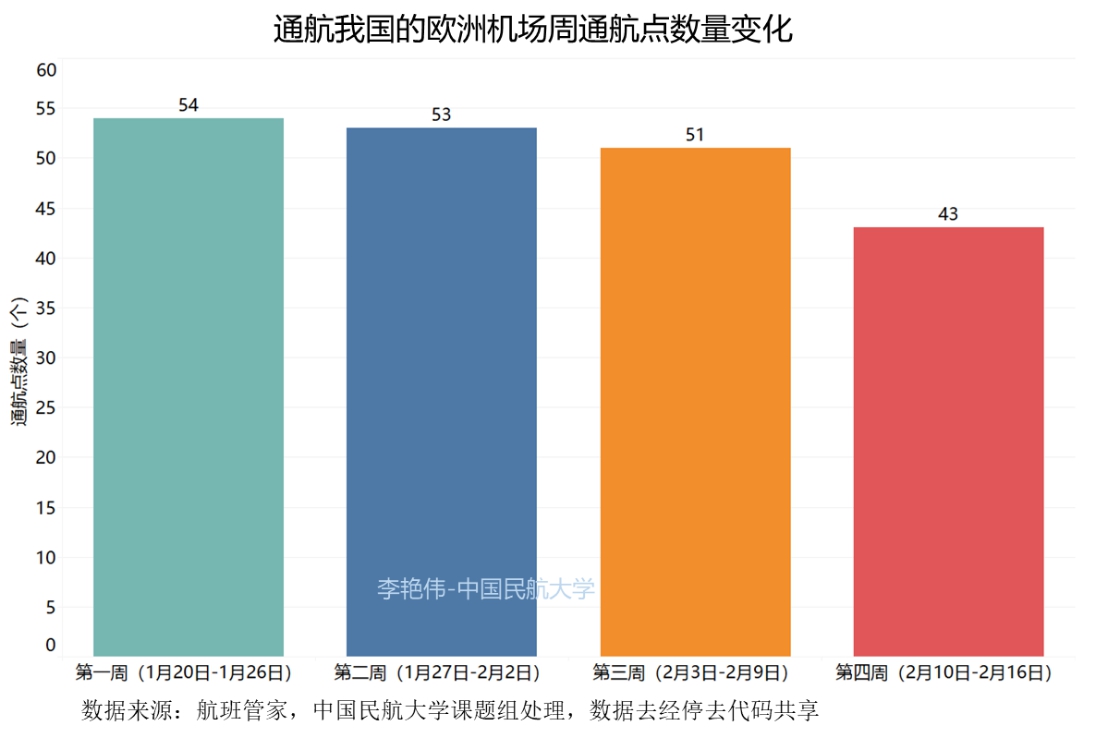

通航点数量反映航线网络覆盖情况,从欧洲地区的航点数量考察,从1月20日-2月16日连续四周情况看(如下图所示),欧洲地区航点数量从54个降低到43个,共减少11个通航点。

2、与中国通达的欧洲机场航班量变化

本文进一步考察了与中国通航的欧洲机场执行航班变化,其中对比了1月20日-26日,以及2月10日-16日两周的与我国通航的欧洲机场航班变化情况。

从俄罗斯机场角度考察,我国通往俄罗斯的航班执行情况如下表所示。

从上表中两周的数据对比可以看出,在考察日期内,仅索契国际机场(AER)、萨马拉机场(KUF)、喀山机场(KZN)、乌法机场(UFA)、布拉戈维申斯克机场(BQS)和雅库茨克机场(YKS)等6个机场执飞航班量保持不变。同时,有多莫杰多沃国际机场(DME)、下诺夫哥罗德机场(GOJ)、和赤塔机场(HTA)等9个机场停止执飞(上表中标黄部分),其余机场执飞航班量均出现下降,诸如谢诺梅杰沃机场(SVO)执飞量减少了51班,伊尔库茨克机场(IKT)和符拉迪沃斯托克机场(VVO)则分别减少了28班和27班,意味着我国通往俄罗斯的网络整体厚度降低(连通性减弱)。

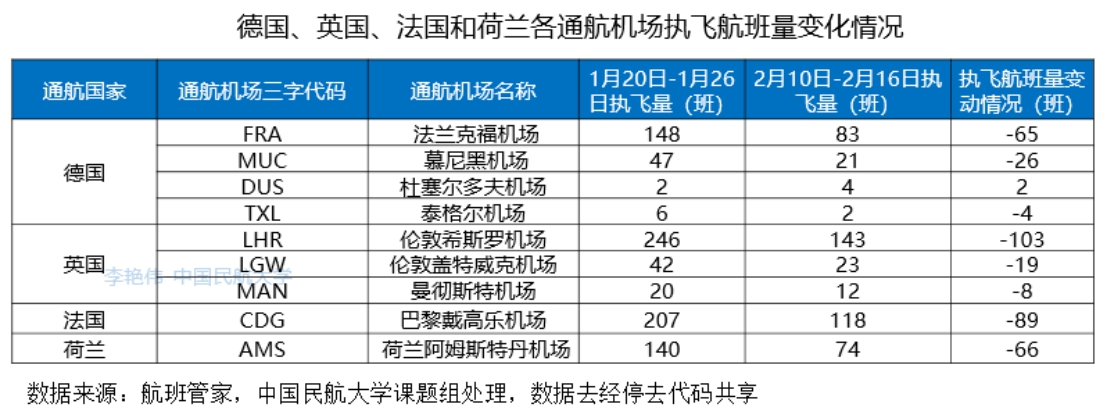

我国通往德国、英国、法国和荷兰的航班执行变动情况如下表所示。

法兰克福机场(FRA)执飞航班量减少65班,下降比率达43.9%;希思罗机场(LHR)减少103班,下降比率达41.9%;巴黎戴高乐机场(CDG)减少89班,下降比率达43.0%;阿姆斯特丹机场(AMS)减少了66班,下降比率达47.1%。与欧洲主要枢纽机场的连通性减弱。

除上述国家外,通航欧洲的国家中仍有挪威的奥斯陆机场(OSL)、格鲁吉亚的第比利斯机场(TBS)、阿塞拜疆的巴库比纳机场(GYD)和捷克的布拉格鲁济涅机场(PRG)等机场停止执飞,其余国家各通航机场的执飞航班量也呈大幅下降趋势。

通过上述系列表格可以看出,除俄罗斯停止航班运营的航点数量较多外,多数欧洲其他国家的机场,虽然执行航班量降低严重,但停航数量较少,还在维持基本的网络运营。

四、疫情对航空公司航班执行情况的影响

1、运营航司总数量变化情况

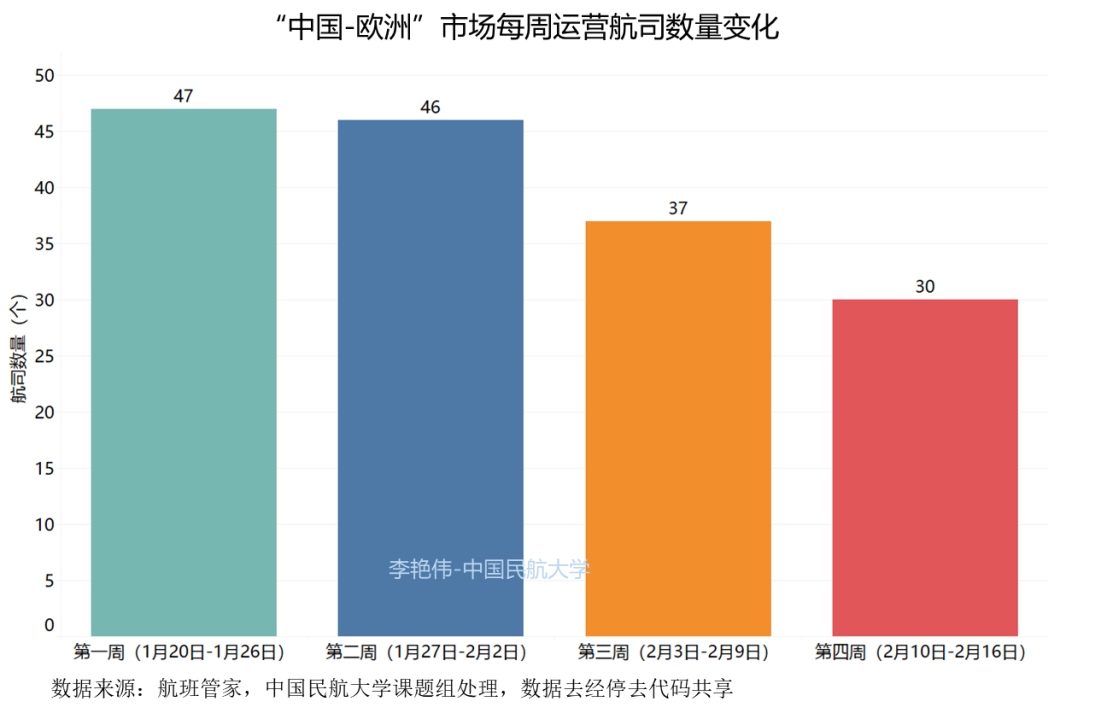

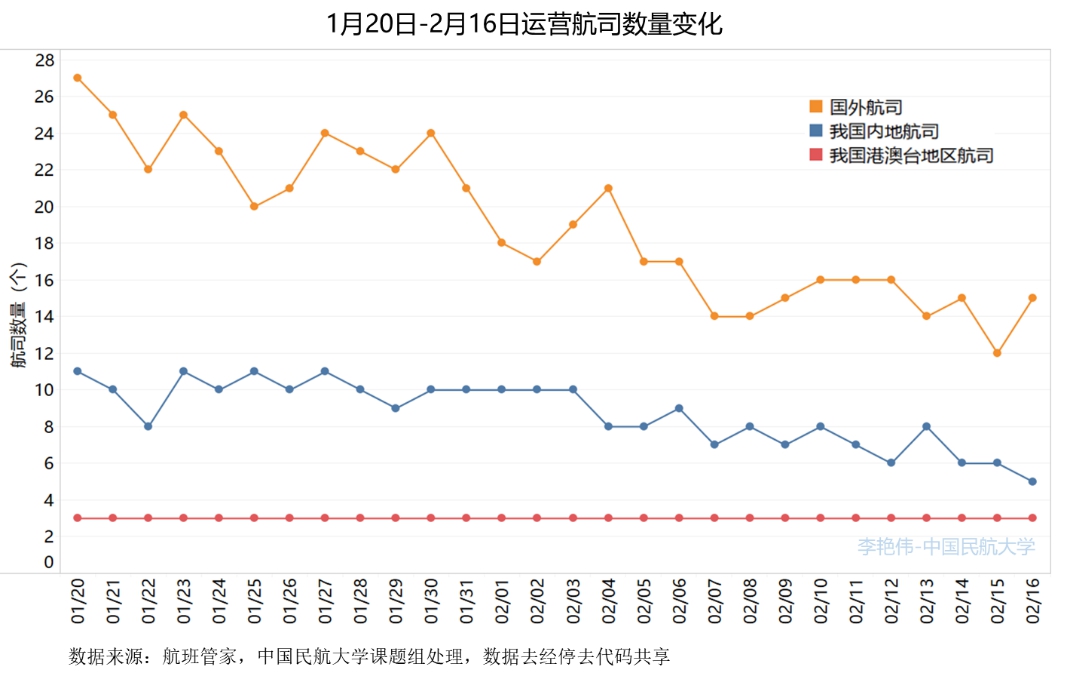

航空公司是运营市场的主体,疫情发生后,欧洲市场运营的航司数量呈下降趋势。以周为单位进行考量,在“中国-欧洲”市场运营航司数量由第一周(1月20日-1月26日)的47个减少为第四周(2月10日-2月16日)的30个。

从航司类别看,国外航司运营数量减少最多。运营欧洲市场的国外航司数量由1月20日的27个,减少为2月16日的15个;我国内地航司数量由1月20日的11个,减少为2月16日的5个,我国港澳台地区航司数量始终为3个。

2、航司运营及停航情况

依然以“周”为衡量单位,对比1月13日-19日与2月10日-16日两周我国和国外航司在“中国-欧洲”市场执飞航班量情况。

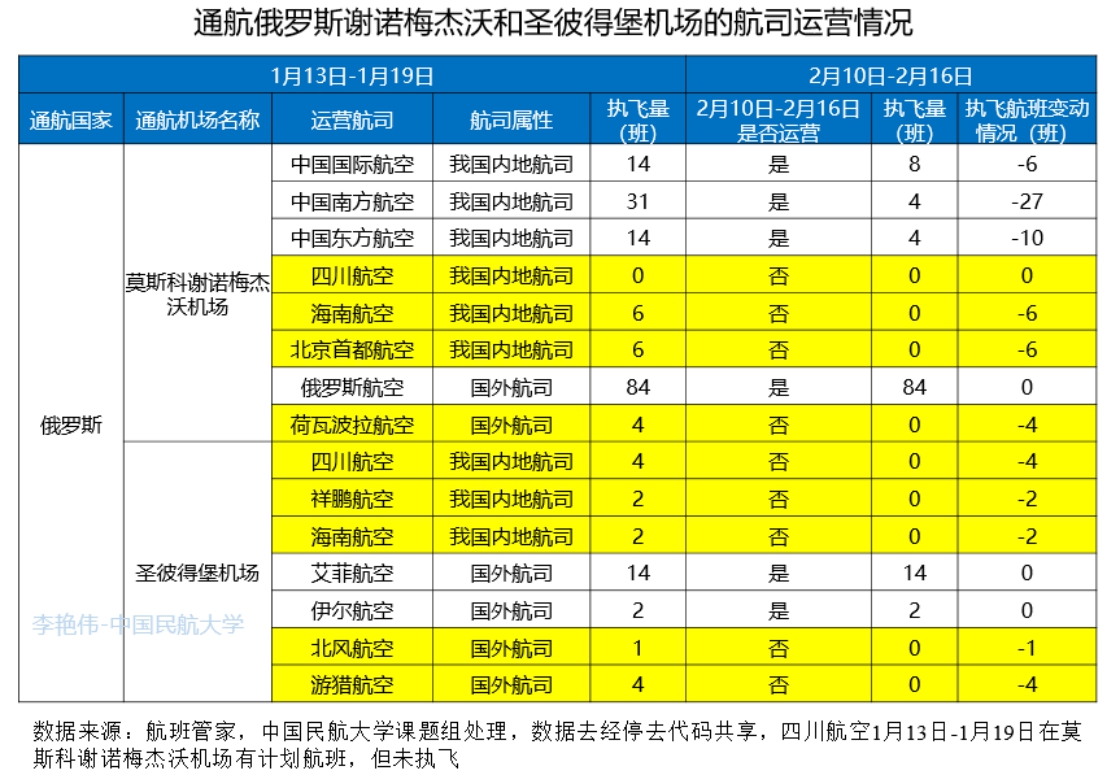

通往俄罗斯谢诺梅杰沃机场和圣彼得堡机场的航司运营情况如下表所示。四川航空、海南航空、首都航空以及荷瓦波拉航空在考察期间取消了谢诺梅杰沃机场的航班;四川航空、祥鹏航空、海南航空、北风航空和游猎航空在考察期间取消了圣彼得堡机场的航班。

通往俄罗斯其他机场的航班执行情况如下系列列表所示。

通过上述列表可以看出,通往俄罗斯的航点数量和航班频次都大幅下降,尤其是中小型航空公司,停止航班运行的情况更为普遍,其中游猎航空和泰美尔股份航空等航司停止了通往俄罗斯所有机场的航班。除了受疫情本身所造成的需求下降因素外,入境管制政策可能是俄罗斯航点与航班大幅度缩减的原因。

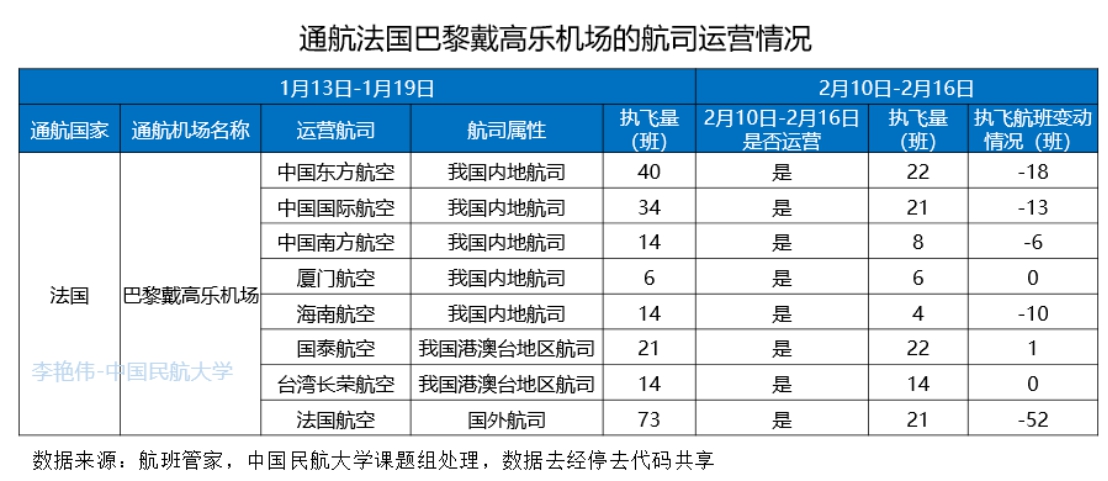

在法国巴黎、荷兰阿姆斯特丹、英国三个机场、德国法兰克福与慕尼黑等机场通航方面,虽然执行航班量有缩减,但甚少出现断点情况(无航班执行)。我国通往法国巴黎戴高乐机场的航班执行情况如下表所示。

我国通往荷兰阿姆斯特丹机场的航班执行情况如下表所示。仅厦航、国泰航空和中华航空执飞航班量未下降,荷兰皇家航空执飞航班量减少了52班,下降比率达66.7%。

通航英国各机场的航司运营情况如下表所示。通航英国希思罗机场、盖特威克机场和曼彻斯特机场的航司执飞航班量下降趋势明显,但未出现航司停飞希思罗机场情况。在英国机场中,东航停飞盖特威克机场,海航停飞曼彻斯特机场。

通航德国各机场的航司运营情况如下表所示。南航停飞了法兰克福机场,其余航司在德国的执飞航班量也有所降低。

在意大利、西班牙、奥地利、瑞士、芬兰、比利时、丹麦等欧洲二三线枢纽航班执行方面,我国航司停止该类航点航班执行情况较多。在这些国家的航班执行情况如下系列列表所示。

通过上述列表,可以观察到运营“中国-欧洲”市场的航司中,我国航司停飞机场较多,国外航司执飞航班量下降数量较大。

五、总结与建议

1、文章写作目的:在疫情影响下,我国国际航空运输市场受到很大冲击,但不同的国际航空运输市场表现出不同的需求特征,需要分区域进行分析。本文继《新冠肺炎疫情对我国民航东北亚国际市场影响分析》文章之后,把中欧运输市场的分析补充完善,试图为后期航班恢复奠定数据分析基础。

2、从通航点数量来看,我国通航欧洲市场的机场数量由32个减少为23个。欧洲机场航点数量从54个降低到43个,共减少11个通航点。首都机场、浦东机场、广州机场虽然也出现了部分航班停止运营,但依然维持了通往欧洲市场的一定网络连通性。在疫情期间为维护中欧间网络的连通,尤其干线节点之间的连通,做出了较大贡献。除北上广之外的其他机场,在疫情考察周期内,在通往欧洲航点方向上停航现象较为普遍。

在欧洲境内,除了受疫情本身所造成的需求下降因素外,入境管制政策可能是俄罗斯航点与航班大幅度缩减的原因。在法国巴黎、荷兰阿姆斯特丹、英国三个机场、德国法兰克福与慕尼黑等机场通航方面,虽然执行航班量有缩减,但甚少出现断点情况(无航班执行)。

3、重新引发二三线机场运营国际航线可持续性的问题探讨,李瀚明老师在其《疫情对二线洲际航线的大考:被放大的内生性缺陷》一文中对此问题也进行了探讨。本文作者认为,对于二三线机场开通远程国际航线问题,需要对全国所有开通远程洲际航线的机场进行数据挖掘分析,按照开航不同区域,并考察每个机场开航后的运营情况、与地区经济社会关联情况、贡献,以及每个机场、在机场开通远程线的航司每条航线客源结构进行细分,再提炼归类,总结每类机场、每类航线的特征及贡献,以此为基础,出台或者调整现有的行业规划、相关资源配置政策,增强政策有效性。

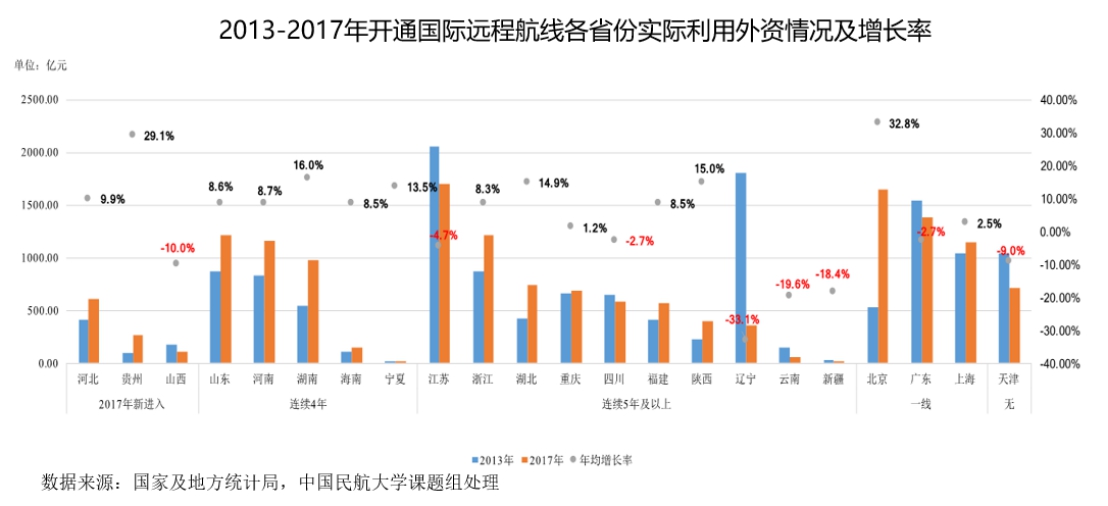

例如,根据作者2018年对国际航线与外资引入间的关系研究结论,远程国际航线的开通并不必然提升外资的引入。研究中所用相关省份数据如下。

虽然二三线机场开辟国际航线尚未在外资引入上见到效益,但是从城市影响力上看,发展远程国际航线为城市在全球的知名度有了显著提升。成都、厦门和西安成功地通过其国际航线网络的培育,尤其是远程国际航线,有效地提升了它们在全球的旅游知名度。亦即,在二三线城市开通远程洲际过程中,有些确实是基于城市未来发展需要,或者产业培育需要,有些可能是跟风凑热闹的政绩工程。

对二三线机场开通远程国际航线问题研究的核心在于行业稀缺资源配置的有效性。在制定行业发展规划与资源配置政策时,建议分类考虑,一刀切的政策适应性往往比较弱。建议不能给予“能开”、“不能开”,或者给予支持、不给予支持两分法式的政策指导。需要在决策过程科学化基础上,分类细化指导原则和配置方向,优化配置方法,使行业稀缺资源能够配置得更加精准。

4、关于疫情影响中欧国际航班恢复的探讨。近期有业内专家建议,在我国国际航班受创,网络通达性降低的情况下,未来可以加强与伊斯坦布尔等中转网络发达的枢纽间的连接,以拓展和弥补疫情对国际航线冲击的连通性损失。本文作者不同赞这种观点,不赞同强化与中转型枢纽的网络连接。如本文第一部分所讲,欧洲地域辽阔,枢纽分成不同的类型。伊斯坦布尔机场这类型的枢纽,属于“远程竞争型”枢纽(伊斯坦布尔地理位置在欧亚大陆交界处,在运输市场分区中按照欧洲机场处理),近年来新成长起来的北欧赫尔辛基机场也属于此种类型枢纽。同种类型的还有中东地区的迪拜、哈马德等机场。“远程竞争型枢纽”对我国的出港国际旅客形成分流。对从我国大陆地区出发,经伊斯坦布尔、迪拜、多哈、赫尔辛基机场中转前往目的地进行统计,西欧是伊斯坦布尔、迪拜、多哈、赫尔辛基机场分流我国国际旅客的第一大目的地。

亦即,大部分从我国大陆地区出发的旅客,经过伊斯坦布尔机场、赫尔辛基机场前往的最终目的地是西欧地区。我国北京、上海、广州等大型枢纽,尤其是北京、上海的欧洲航点多达几十个。若未来我国机场继续强化与中转枢纽的网络连接,这些枢纽将稀释我国某一区域方向的航空旅客客源在我们本国的汇集,反而增强这些枢纽的客源汇集能力,不利于我国大型枢纽建设。因此,在未来航班恢复期,不建议航司、机场强化与中转类枢纽(伊斯坦布尔、迪拜、哈马德等)的连接,这样的网络拓展恢复无异于饮鸩止渴。

关于航班恢复顺序建议,虽然是由疫情决定的市场需求回暖最终决定航班恢复程度,但是作者依据近期的分析,给出基本判断供航司与机场参考。欧洲市场的特点如下(开篇出现过的图),中转旅客数量较高。

在未来航班恢复期间,我国国内航线市场在疫情结束后可以较为迅速回暖,在国内航班陆续恢复的基础之上,中转量大的欧洲线才有可能有起色。欧洲一线航点恢复后,陆续带动欧洲二三四五线市场恢复。在本系列文章的前两篇,通过数据分析也得出相同的结论。国际航线恢复滞后于国内航线,国际区域中,欧洲、北美线滞后于东南亚、东北亚航线。但是本次疫情尚未结束,东南亚、东北亚航线恢复除我们本国疫情控制外,仍需密切关注东南亚、东北亚疫情发展。

关于中欧航线市场的讨论就暂时到这里吧。国际区域市场分析系列下一篇文章对中美国际运输市场进行分析。期待业内同行们的批评指正、沟通交流。 (李艳伟、何任杰 )